死亡後や葬儀後に必要な手続きについて、期限や窓口をチェックリスト形式で詳しくご紹介します。死亡届や葬儀についてはすぐにイメージできるかもしれませんが、その他にも多くの手続きがあります。その手続きが何であり、どのように対応すればよいかを事前に知っておくことが大切です。

手続きの多さに圧倒されることもあるかもしれませんが、これらは必ず行わなければなりません。お通夜、葬儀、各種法要が終わり、やっと一息ついたと思っても、そこからが相続手続きの本格的な開始です。普段から慣れている手続きであればスムーズに行えるかもしれませんが、相続に関する手続きは多くの人にとって初めての経験となります。

以下に、大切な人が亡くなった後に必要な手続きを一覧でご紹介します。いざという時に役立ててください。”

死亡後の手続き一覧(2024年度版)

“チェックリスト:死亡後や葬儀後に必要な手続き

死亡届の提出

期限:死亡後7日以内

提出先:市区町村役場

必要書類:死亡診断書

年金受給停止の手続き

期限:国民年金は死亡後14日以内、厚生年金は死亡後10日以内

提出先:年金事務所、年金相談センター

必要書類:年金受給権者死亡届、年金証書、死亡の事実を証明する書類(死亡診断書のコピーや戸籍抄本など)

健康保険証の返却

期限:国民健康保険および後期高齢者医療制度は死亡後14日以内、健康保険は死亡後5日以内

提出先:市区町村役場、年金事務所(会社が退職手続きと一緒に行うことが多い)

必要書類:健康保険証

介護保険の資格喪失手続き

期限:死亡後14日以内

提出先:市区町村役場

必要書類:介護保険証、介護保険資格喪失届

世帯主変更届の提出

期限:死亡後14日以内(遅れると5万円以下の過料)

提出先:市区町村役場

必要書類:住民票の世帯主変更届

雇用保険受給資格者証の返還

期限:死亡後1か月以内

提出先:雇用保険を受給していたハローワーク

必要書類:雇用保険受給資格者証

死亡一時金の申請

期限:死亡日の翌日から2年以内

提出先:市区町村役場、年金事務所、年金センター

必要書類:年金番号を明らかにする書類、戸籍謄本、住民票除票、申請者の世帯全員の住民票、振込用の銀行預金通帳

埋葬料の請求

期限:死亡日の翌日から2年以内

提出先:加入している健康保険組合、協会けんぽ

必要書類:健康保険埋葬料請求書、健康保険証、死亡診断書(コピー可)、葬儀費用の領収証など

高額医療費の還付請求

期限:医療費支払いから2年以内

提出先:加入している健康保険組合、協会けんぽ、市区町村

必要書類:医療費の明細書

遺族年金の申請

期限:死亡後5年以内

提出先:年金事務所

必要書類:年金手帳(故人および請求者のもの)、戸籍謄本、世帯全員分の住民票の写し、死亡した人の住民票の除票、請求者および子どもの収入を確認できる書類、死亡診断書のコピー、振込先の通帳、印鑑

これらの手続きは、どれも重要ですので、期限内に適切に対応するようにしましょう。”

1.死亡後・葬儀後に行う手続き一覧表(7日以内・2週間以内・1か月以内)

お一人お一人の状況に合わせて行うべき手続きは異なりますので、まずはご自身の状況に応じて必要な手続きを把握することが大切です。不明な点がある場合は、どうぞお気軽にご相談ください。

死亡後7日以内にする手続き

“死亡後すぐに行うべき手続きは、主に葬儀関連と役所の手続きです。以下に具体的な手続きの種類と窓口をまとめましたので、参考にしてください。

死亡後すぐに行う手続き

葬儀関連

葬儀社との連絡、打合せ

手続き窓口:葬儀社

期限:死亡後すぐ

葬儀

手続き窓口:葬儀社と決定した会場

期限:初七日までに(死亡後7日以内)

役所の手続き

死亡届の提出

手続き窓口:本籍地または死亡地、または届出人の住所地の役所

必要書類:死亡届(記入例あり)

期限:死亡後すみやかに

埋火葬許可証交付申請

手続き窓口:本籍地または死亡地、または届出人の住所地の役所

必要書類:埋火葬許可証交付申請書

期限:死亡後すみやかに

健康保険・年金関連

健康保険証の返還(高齢受給者証もあれば)

手続き窓口:役所または故人の勤務先

期限:死亡後すぐ

厚生年金の手続き(故人が加入者で未受給者の場合)

手続き窓口:年金事務所

期限:死亡後すぐ

国民年金加入状況変更の手続き(配偶者が故人の扶養になっていた場合)

手続き窓口:住所地の役所

期限:死亡後すぐ

健康保険の変更・加入(故人の扶養になっていた場合)

手続き窓口:住所地の役所

期限:死亡後すぐ

必要な手続きをリストアップし、迅速に対応することが大切です。不明な点がある場合は、役所や葬儀社に相談するとスムーズに進められます。”

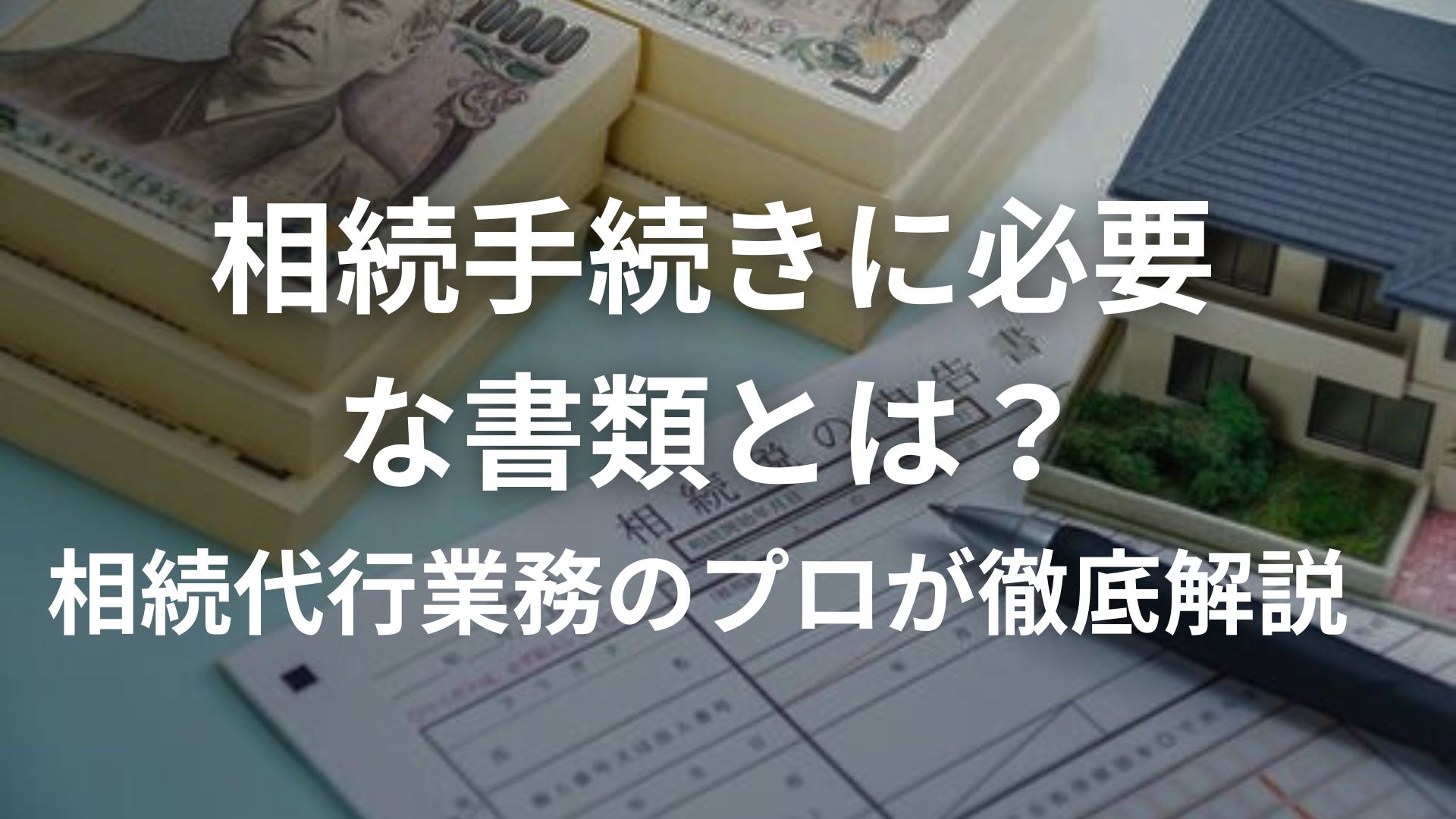

死亡届の提出

“死亡届は死亡した事実を役所に報告し、戸籍に死亡を記載するための重要な手続きです。

提出先

本籍地

死亡した場所

届出人の住所地のいずれかの役所

必要書類

医師が作成した死亡診断書

届出人の印鑑 など

手続きの流れ

死亡診断書の作成

死亡を確認した時点で医師が死亡診断書を作成します。この用紙は死亡届とセットになっています。

死亡届の記入

必要事項を記入します。届出人は同居の親族、その他の同居者、家主など、戸籍法第87条に規定されている人が行います。

役所への提出

記入が完了した死亡届と死亡診断書を役所に提出します。これにより役所が死亡の事実を把握し、その人の戸籍に死亡が記載されます。

提出期限

死亡の事実を知った日から7日以内

これは戸籍法第86条で定められていますので、期限内に必ず提出しましょう。

届出人の規定

届出人は戸籍法第87条に規定されています。具体的には同居の親族、その他の同居者、家主など、順番が決められています。

この手続きは早めに行うことが重要です。役所に相談しながら進めるとスムーズです。”

埋火葬許可証の交付申請

“7日以内

提出先

死亡届を提出した役所

必要書類

役所に設置されている用紙など(※死亡届のみでよい役所もある)”

死亡後2週間以内にする手続き

“葬儀が終わり、一段落ついたところで、役所や年金の手続きが本格的に始まります。お勤めの方は忌引きが終わり仕事に戻ることが多いため、時間を効率的に確保しながら進める必要があります。特に期限のある手続きについては早めに対応しましょう。公共料金の名義変更やクレジットカードの解約なども、この時点で進めておくと良いでしょう。

期限:死亡後10日以内

手続きの種類 手続き窓口

年金受給権者死亡届(厚生年金受給者の場合) 年金事務所

加給年金額対象者不該当届(厚生年金被保険者で、受給要件を満たしていた場合) 年金事務所

期限:死亡後14日以内

手続きの種類 手続き窓口

年金受給権者死亡届(国民年金受給者の場合) 年金事務所

世帯主変更届(故人が世帯主の場合) 住所地の役所

介護保険資格喪失届 住所地の役所

その他手続き(故人の状況により異なる):

老人医療受給者の手続き

特定疾患医療受給者の手続き

身体障害受給者の手続き

児童手当の手続き

手続きの種類 手続き窓口

電気、ガス、水道の契約者名義変更 各契約先

新聞、インターネットの名義変更または解約 各契約先

携帯電話の解約 各契約先

クレジットカードの解約 各契約先

その他契約のサービス全て 各契約先

運転免許証の返納 警察署または運転免許センター

パスポートの返納 旅券事務所

役所の手続き

年金受給権者死亡届

提出先:年金事務所

期限:国民年金受給者は死亡後14日以内、厚生年金受給者は死亡後10日以内

加給年金額対象者不該当届

提出先:年金事務所

期限:死亡後10日以内

世帯主変更届

提出先:住所地の役所

期限:死亡後14日以内

介護保険資格喪失届

提出先:住所地の役所

期限:死亡後14日以内

その他手続き

提出先:役所など

期限:死亡後すみやかに

その他の手続き

電気、ガス、水道の契約者名義変更

提出先:各契約先

期限:死亡後すみやかに

新聞、インターネットの名義変更または解約

提出先:各契約先

期限:死亡後すみやかに

携帯電話の解約

提出先:各契約先

期限:死亡後すみやかに

クレジットカードの解約

提出先:各契約先

期限:死亡後すみやかに

その他契約のサービス全て

提出先:各契約先

期限:死亡後すみやかに

運転免許証の返納

提出先:警察署または運転免許センター

期限:死亡後すみやかに

パスポートの返納

提出先:旅券事務所

期限:死亡後すみやかに

これらの手続きを効率よく進めるために、計画を立てて行動しましょう。各手続きの必要書類や詳細は、事前に確認しておくとスムーズです。不明な点がある場合は、各窓口に相談することをおすすめします。”

健康保険の資格喪失・資格取得

“日本は国民皆保険制度を採用しているため、すべての人が何らかの健康保険に加入しています。被保険者が死亡した場合、その資格を失うため、資格喪失の届出が必要です。

提出期限

死亡後14日以内

提出先

加入している保険の種類によって異なります:

健康保険組合

協会けんぽ

国民健康保険

後期高齢者医療保険

必要書類

資格喪失届

被保険者証

死亡の記載がある戸籍など

手続きの流れ

死亡後翌日に資格喪失

死亡によって被保険者資格を失います。そのため、資格喪失の届出を行います。

扶養者の資格喪失

亡くなった方の扶養に入っていた方も資格を失います。このため、自分自身で新たに保険に加入する必要があります。

資格取得届の提出

扶養者であった方は、新たに自分自身の健康保険に加入するため、資格取得届を提出します。

手続きの種類と提出先

手続きの種類 提出先

被保険者資格喪失届 加入している健康保険組合、協会けんぽ、国民健康保険、後期高齢者医療保険

資格取得届(扶養者が新たに加入する場合) 新たに加入する健康保険組合、協会けんぽ、国民健康保険、後期高齢者医療保険

注意点

提出先が異なるため、事前に確認しておくことが重要です。

必要書類を揃え、期限内に手続きを行うことが大切です。

不明な点がある場合は、各保険の窓口に問い合わせて詳細を確認し、スムーズに手続きを進めましょう。”

年金受給権者死亡届(報告書)の提出

“年金を受給していた方が亡くなった場合、その旨を年金事務所に報告する必要があります。報告しないまま年金を受給し続けると不正受給となるため、必ず手続きを行いましょう。

提出期限

国民年金の場合:死亡後14日以内

厚生年金の場合:死亡後10日以内

提出先

年金事務所

必要書類

年金受給権者死亡届(報告書)

年金証書

死亡の記載がある戸籍など

手続きの流れ

死亡後の報告

年金を受給していた方が亡くなったことを、年金事務所に報告します。

国民年金の場合は14日以内、厚生年金の場合は10日以内に手続きを行う必要があります。

必要書類の準備

年金受給権者死亡届(報告書)

年金証書

死亡の記載がある戸籍など

年金事務所への提出

必要書類を年金事務所に提出します。

注意点

役所に死亡届を提出すると自動的に年金の手続きも済んでいると思われがちですが、これは全く別の制度であり、窓口も異なります。

生前にマイナンバーを年金事務所に登録している場合、役所と年金事務所が紐づいているため、この提出は不要となることがあります。ただし、未支給年金の届け出は必要です。

まとめ

手続きの種類 提出先 提出期限

年金受給権者死亡届(国民年金の場合) 年金事務所 死亡後14日以内

年金受給権者死亡届(厚生年金の場合) 年金事務所 死亡後10日以内

必要書類を揃えて、期限内に手続きを行うことが重要です。不明な点がある場合は、年金事務所に問い合わせて確認しましょう。”

世帯主の変更

“世帯主が亡くなった場合、新たな世帯主を決めるために役所に届出が必要です。世帯とは「同じ住所に住んでいて、同一の生計を営んでいる家族ごとの単位」を指し、世帯主はその世帯を代表する人です。

提出期限

死亡後14日以内

提出先

役所

必要書類

住民異動届

本人確認書類など

手続きの流れ

新たな世帯主の決定

世帯主が亡くなった場合、新たな世帯主を決定します。

必要書類の準備

住民異動届

本人確認書類

役所への届出

新たな世帯主を決定したら、役所に住民異動届を提出します。

注意点

死亡も世帯主変更の理由に該当するため、必ず届出を行う必要があります。

提出期限内に手続きを行わないと過料が科せられる場合がありますので、早めに手続きを進めましょう。

まとめ

手続きの種類 提出先 提出期限 必要書類

世帯主変更届 役所 死亡後14日以内 住民異動届、本人確認書類など

必要書類を揃えて、期限内に手続きを行うことが重要です。不明な点がある場合は、役所に問い合わせて確認しましょう。”

免許証・パスポート等の返納

“運転免許証やパスポートは、身分証明書として重要なものです。これらを返納することで、万が一の悪用リスクを避けることができます。返納しないことによる罰則はありませんが、早めに返納しておくことが安心です。想い出として残したい場合は、事前にその旨を伝えて対応してもらうこともできます。

提出期限

期限はないが、すみやかに

提出先

運転免許証:警察署または運転免許センター

パスポート:旅券事務所

必要書類

返納する免許証

返納するパスポート

死亡の記載がある戸籍

認印など

手続きの流れ

必要書類の準備

返納する免許証

返納するパスポート

死亡の記載がある戸籍

認印

提出先への連絡と返納

運転免許証は警察署または運転免許センター、パスポートは旅券事務所に提出します。

想い出としての返却依頼

想い出として残したい場合は、事前にその旨を伝えて確認します。運転免許証はパンチで穴を空けたり、パスポートは無効の確認手続きをした上で返却してもらえることがあります。

注意点

返納しないことによる罰則はありませんが、身分証明書として大切なものですので、悪用リスクを避けるためにも早めに返納することをおすすめします。

まとめ

手続きの種類 提出先 提出期限 必要書類

運転免許証の返納 警察署または運転免許センター 期限はないが、すみやかに 返納する免許証、死亡の記載がある戸籍、認印など

パスポートの返納 旅券事務所 期限はないが、すみやかに 返納するパスポート、死亡の記載がある戸籍、認印など

必要書類を揃えて、できるだけ早めに手続きを行うことが重要です。不明な点がある場合は、各窓口に問い合わせて確認しましょう。”

公共料金等の手続き

“故人の契約に関する手続きは、名義変更または解約を行う必要があります。契約内容がすぐに分かるようにお客様番号などを確認してから連絡するとスムーズです。口座引き落としの場合、銀行口座の凍結による支払い停止に対処することも重要です。

提出期限

期限はないが、すみやかに

提出先

各契約先(電気、ガス、水道、携帯電話、インターネット、クレジットカードなど)

必要書類

手続きによって異なるが、死亡の記載がある戸籍等が必要な場合もある

手続きの流れ

契約内容の確認

お客様番号や契約状況を確認しておきます。

必要書類の準備

名義変更または解約に必要な書類を揃えます(死亡の記載がある戸籍等)。

各契約先への連絡

各契約先に連絡し、名義変更または解約の手続きを進めます。

口座引き落としの確認と変更

故人の口座から料金を引き落としていた場合、銀行口座の凍結によって支払いができないことがあります。その場合は引き落とし口座の変更を速やかに行います。

注意点

口座引き落としの未払いによる強制停止や解約に注意する。

オール電化や一社での複数契約がある場合、誤って解約すると利用できなくなる場合があるので、慎重に対応する。

まとめ

手続きの種類 提出先 提出期限 必要書類

名義変更または解約 各契約先 期限はないが、すみやかに 手続きによって異なるが、死亡の記載がある戸籍等が必要な場合もある

必要書類を確認し、できるだけ早めに手続きを行うことが重要です。不明な点がある場合は、各契約先に問い合わせて詳細を確認しましょう”

死亡後1か月以内にする手続き

“役所や年金の手続きが一通り終わったら、本格的に「遺産相続手続き」に着手するタイミングです。まだ完了していない手続きがあれば、この時期に済ませて、遺産相続手続きに集中できるようにしましょう。

期限:死亡後1か月以内

手続きの種類

手続き窓口

雇用保険受給資格者証の返還受給手続きを行ったハローワーク”

雇用保険受給資格者証の返還

“期限

:1か月以内

提出先

:故人が受給していたハローワーク

必要書類

:雇用保険受給資格者証、死亡の記載がある戸籍など”

その他の手続き

“その他、該当する方のみが申請する手続きもありますので、自分が対象者かどうかをしっかり確認しましょう。

期限:該当者のみが申請

手続きの種類

手続き窓口

寡婦年金の請求

(国民年金のみに加入し、受給要件を満たした場合) 住所地の役所

中高年寡婦加算の請求

(遺族厚生年金受給対象者のうち、要件を満たした場合)住所地の役所(状況により異なる)”

寡婦年金の請求

“寡婦年金は、夫を亡くした妻が60歳から65歳の間に限って支給される年金です。これは妻自身の年金が65歳から支給開始されるまでの繋ぎとして支給されるものです。該当する方は忘れずに申請しましょう。

提出期限

夫を亡くした妻が60歳から65歳の間

提出先

役所

必要書類

亡くなった人のマイナンバーまたは年金手帳

請求する人のマイナンバー

請求する人の本人確認書類

請求する人の年金手帳

印鑑

受取口座通帳

手続きの流れ

必要書類の準備

上記の必要書類を揃えます。

役所への提出

役所にて寡婦年金の申請手続きを行います。

寡婦年金の受給

申請が受理されると、60歳から65歳の間、寡婦年金を受給することができます。

注意点

申請を忘れずに行うことが重要です。

寡婦年金は60歳から65歳までの期間に限られるため、該当する年齢に達したら早めに申請しましょう。”

2.死亡後の手続きで時効が発生する手続き一覧表

以下の手続きには時効があります。先延ばしにせず、気付いたときに手続きをしましょう。ここでは、時効が2年のもの、3年のもの、5年のものに分けてご紹介します。