単純に「相続」と言っても、これだけ大変なのです。

大切な方が亡くなって気持ちが沈んでいる時なのに、やるべき事が沢山あるのが「相続」。

その中には手続きの期限が決められているものがあり、

短いものでは7日以内に行わなくてはいけません。

ここでは、そんな簡単なようで複雑な「相続」の10ヶ月以内に行うべき流れを解説します。

被相続人の死亡→相続開始

「相続」は被相続人が亡くなってすぐに始まります。

つまり、お葬式などを行っている最中に、既に「相続」は始まっているということ。

ちなみに、お葬式の費用などは後々遺産から差し引けるので、領収書などはきちんと整理しておくといいでしょう。

遺言書の有無確認

被相続人が亡くなって最初にすることは「遺言書が有るか無いかの確認」です。

遺言書が有るか無いかで、この先の流れが大きく変わってきますので、絶対に確認しておきましょう。

遺言書は大きく分けて3つのパターンがあります。

自筆証書遺言

遺言者が自分で書いて名前と日付と印鑑を押したもの。

公正証書遺言

遺言者が公証人という人に内容を伝えて、その人が遺言者の代わりに遺言書を作るもの。

秘密証書遺言

遺言者が自分で遺言書を書いて内容を自分以外には秘密にするという方法です。

自分で書いたもの、つまり「自筆証書遺言」と、秘密にしておく場合の「秘密証書遺言」に関しては、トラブルにならない様に、家庭裁判所で相続する人達や関係者立会いで遺言書を開けて内容を確認しなければいけません。

公証人が代わりに作ってくれる「公正証書遺言」に関しては、遺言者だけで作ったわけではないので、偽物の心配がないということで家庭裁判所でみんなで確認する必要がありません。

また、もしも遺言書がなかった場合、相続する権利がある人全員が相続人になります。(この時点である程度の財産は把握しておきましょう。)

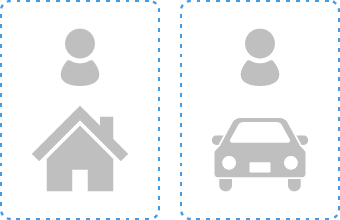

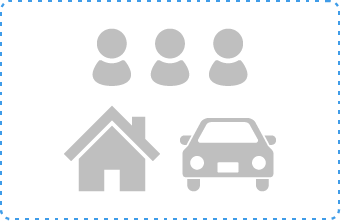

相続人確定

相続の手続きをする時は、誰が相続人なのかを確実に知っておかないといけません。

そうでないと、手続きを行っている最中に突然相続人が増えることがあった場合、「誰に・何を・どの程度分けるのか」を正しく決める事が出来なくなってしまいます。

そして何より相続人全員揃っていないと後に話がまとまったとしても、それが無効になってしまうからです。

相続人を確実に知る為には、亡くなった方の生まれてから亡くなるまでの全てを知る必要があります。

ですから、その人の本籍地の役所から戸籍謄本をもらわなくてはなりません。

そして、そこから相続する権利がある人が確定したら、その人達全員の生まれてからの戸籍謄本を本籍地の役所からもらいます。

これは、簡単に聞こえるかもしれませんが、人数が多ければ多い程、実際はもの凄く大変な作業になります。

相続放棄or相続限定承認90日以内

遺産を受け取るかやめるかという判断を90日以内にしなくてはいけません。

資産も負債も全て、受け取らないという時は「相続放棄」をし、一応相続はするけど、借金とか多いと困るな…という時は念の為「限定承認」というのをする。

もしも「相続放棄」も「限定承認」どちらもやらなかった場合、「単純に全部受け取るんですね」と判断されるので、資産も負債も全て相続する事になります。

これを「単純承認」と言います。

もし借金やローンなどの負債が多ければ、最悪の場合、自分の人生が狂ってしまう恐れもあります。

ですから、この90日という期限を過ぎない様に、十分に気を付けてください。

故人の所得税準確定申告

年度の途中で亡くなった人も、確定申告をしなくてはいけません。それを「準確定申告」と言い、遺産を相続する人がこれを行います。

相続する人が2人以上居る場合は、同じ書面に2人以上の人が並べて署名をして提出しなくてはいけないのですが、それが難しいならば、1人が提出する内容を他の人に通知して、事前に他の人から了承を得ていれば1人でも手続きをすることが出来ます。

期限は亡くなってから4ヶ月以内。もし1月1日~3月15日の間に亡くなったのであれば、前年度と今年度分の確定申告をしなければならないので少々大変かもしれません。

相続財産を調べる

資産も負債もひっくるめて、あらゆる全ての財産を調べなくてはいけません。

具体的には預貯金・装飾品・土地などの資産、借金・ローンなどの負債。細かいものも全部です。

全ての財産状況を調べ上げたら、何がどれだけあるのかをしっかり記録しておきましょう。

遺産分割協議

相続人と相続財産が分かったら、相続人全員で財産をどのように分けるのかを話し合います。

これを遺産分割協議と言います。

この遺産分割協議は「あくまでも話し合い」という程度の意味合いになります。

法の中に「財産をこんな感じで分けるのがいいのではないか」(法定相続分)という決まりが一応はありますが、それを絶対に守らなくてはいけないというわけでは無いということ。

つまりは、相続人全員の合意があれば自由に遺産の分配を決めてもいいということです。

ただ、亡くなった方の兄弟姉妹以外の相続人に対しては、法律上「最低でもこれだけはあげなさい」(遺留分)というルールがあるため、相続人全員が納得するように決めていかなくてはなりません。

もし遺言書があるのであれば、基本的には遺言書通りに分けますが、相続人全員が合意さえしていれば、遺言書の内容は無視してもいいという決まりになっています。

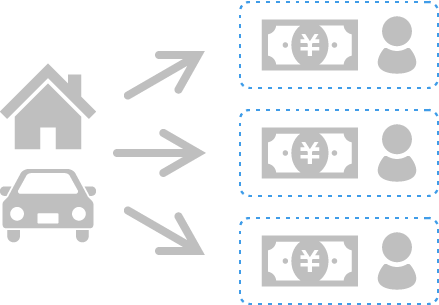

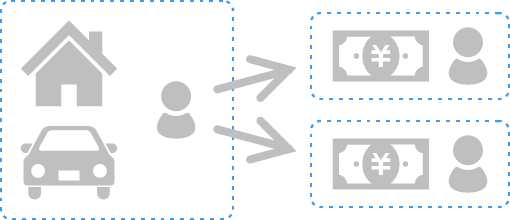

土地や建物、主な4つの分け方

ちなみに遺産分割協議の中で、最も揉める可能性が高いものが、物理的に分ける事が出来ない「土地や建物」をどうやって分けるのかということです。

これは主に4通りの方法で分けることになります。

現物のまま分ける「現物分割」

とりあえずみんなの物にしておくという「共有分割」

物を売ってお金にしてから分ける「換価分割」

特定の相続人が現物で相続して、被相続人に代わって他の相続人に現金などで代償する「代償分割」

これらはどれもメリット・デメリットがありますから、しっかり考えて相続人全員が同意するように話し合うことがポイントです。

話し合いがまとまったら、それを必ず記録(遺産分割協議書)として残します。

トラブルを避ける為でもありますが、後々、名義変更(相続登記)をする時にも必要になるものだからです。記録として残す際、必ず相続人全員の実印と印鑑証明が必要になりますので忘れないようにしましょう。

万が一、話し合いがまとまらなかった場合は、家庭裁判所に申立書を提出して調停を行う事になります。

それでも協議内容がまとまらなかった場合、最終手段として家庭裁判所に更に申立書を提出して公平に判断して審判を下してもらう事になるのです。

こうなってしまうと誰が何を言っても意見を通すことができなくなり、家庭裁判所から下された結果に従うしかありません。

相続税申告書作成

遺産分割協議できちんと相続人全員との話し合いがまとまり、遺産分割協議書を作成したとします。

ここで、相続税の申告が必要な場合は「相続税の申告書」を作らなくてはいけません。

この申告書が非常に厄介な代物で、大きく分けるとなんと15種類もあるのです(更にその中でも細かく分かれているものもあります)。

場合によっては必要のないものもありますが、どの書類が何に必要なのか分かっていないとスムーズに申告書を作ることはできません。

特に難しいものが、受け継いだ財産を集計してから、細かく計算して正確に算出しなければならない「税金」です。

万が一この計算を間違えた場合、「相続税」が大きく変わってしまいますので、慎重に行う必要があります。

相続税の申告書と同時に納税資金なども準備しておくといいでしょう。

相続税申告・納付10ヶ月以内

相続税の申告と納付は10ヶ月以内にやらなくてはなりません。

もし遅れてしまったら罰金も発生してしまうので気を付けましょう。

ちなみに申告と納付は税務署で行いますが、これは相続する人が住んでいる場所にある税務署ではなく、亡くなった方が最後に住んでいた所を管轄にしている税務署になりますので、間違えないようにしましょう。

まとめ

被相続人の方が亡くなってから、これだけの内容を10ヶ月以内にやらなければなりません。

今回は「10ヶ月以内に行うべき相続手続きの流れ」について解説しましたが、これ以外にも1年以内、3年以内にやらなければならない手続き、期限は切られていないがやらなくてはならない相続手続も沢山あります。

10ヶ月という期間は長いようで、実際は非常に短いもの。油断をしていると、あっという間に期限を過ぎてしまうかもしれませんので、注意しなくてはならないでしょう。

しかし、大切な人を亡くした悲しみに暮れる中、これだけの手続きを行うことは非常に困難で苦しいもの。

もしも相続手続きに関して不安なことやわからないことがございましたら、ご質問やご相談は無料で承っておりますので、メールやお電話にてお気軽にお問い合わせください。